摘要:8月30日,亿翰智库在上海隆重举办中国房地产战略峰会,期间重磅发布2017年中国房企综合实力TOP200研究成果。

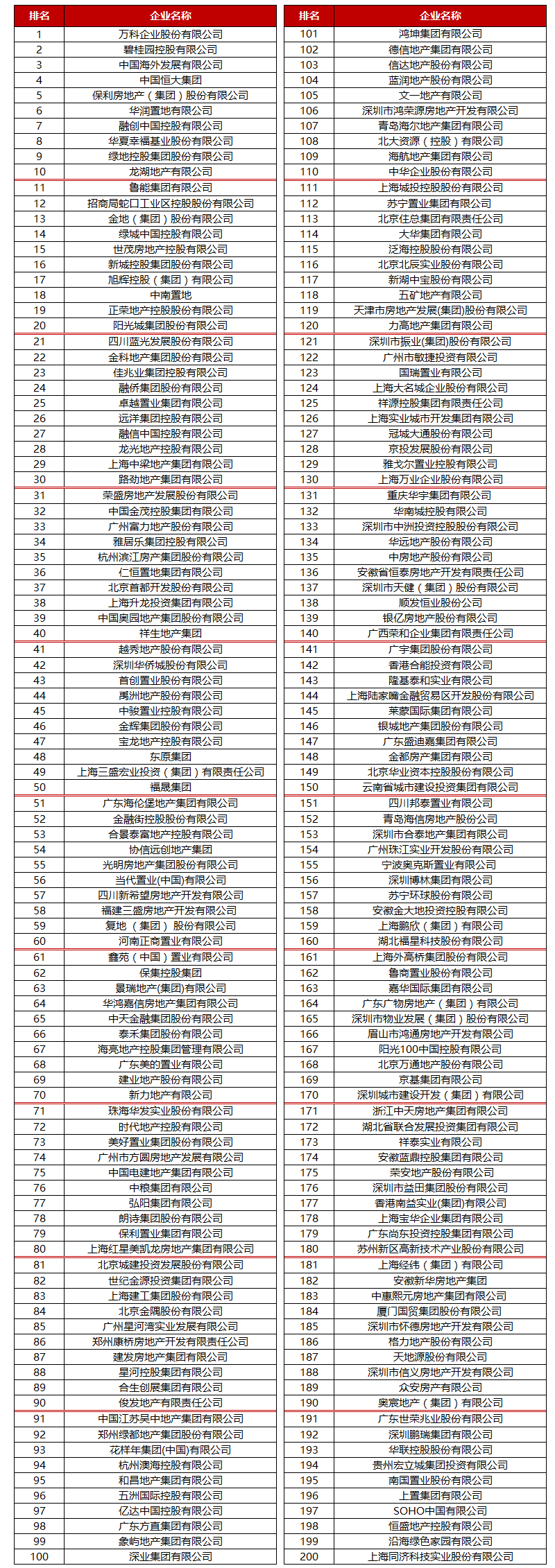

一、2017年中国房企综合实力TOP200

表1:2017年中国房企综合实力TOP200

备注:

1. 时间:核心数据以2016年为主,同时兼顾2017年7月31日之前的企业表现。

2. 企业:为主营业务在中国大陆的房地产开发企业。

3. 物业属性:包括销售和持有两大类(建成、在建以及土地储备)。

4. 数据来源:

(1) 纳入研究的上市公司的年报、半年报、季报和各项公告;

(2) 国家统计局和各地统计局统计数据;

(3) 亿翰智库搭建的中国房地产企业数据库;

(4) 从任何公开信息渠道取得的相关信息,包括但不限于官方网站、以项目为基础的调研数据、学术研究报告等信息渠道。

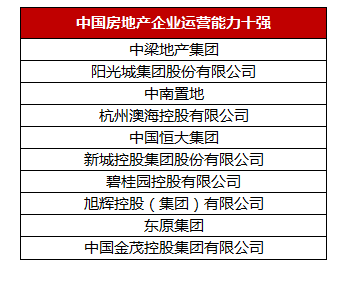

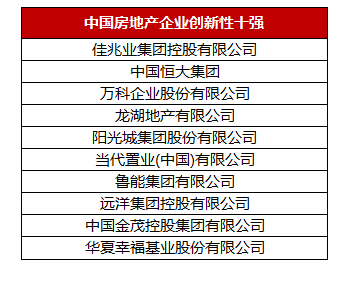

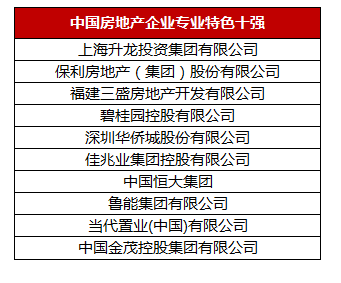

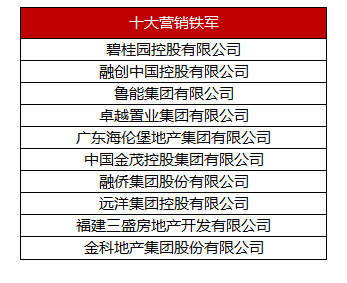

表2

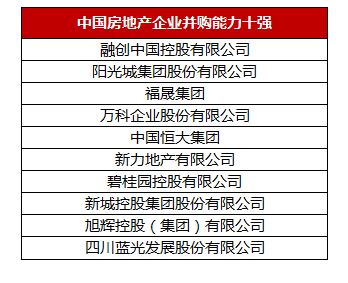

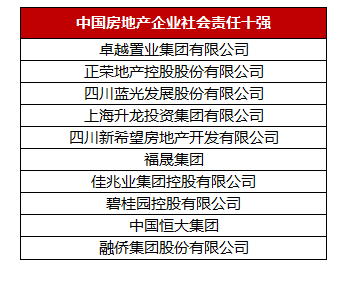

表3

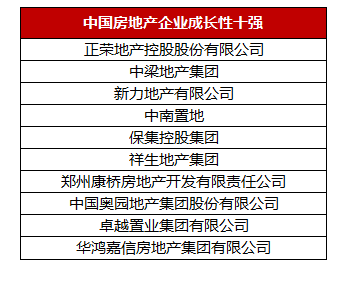

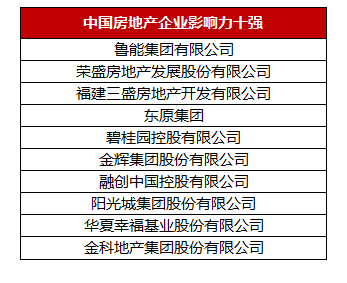

表4

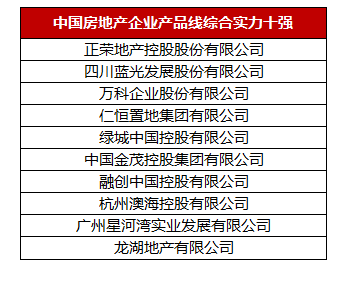

表5

表6

表7

表8

表9

表10

表11

二、强者恒强,集中度迅速提升

2016年,全国商品房销售额达11.76万亿元,同比增长34.8%;商品房销售面积15.73亿平方米,同比增长22.5%,双双刷新历史纪录。综合实力TOP200房企合计销售金额5.61万亿元,同比增长44.41%,高出全国水平9.6个百分点。

2017年1-6月全国商品房累计销售金额5.92万亿元,销售面积7.47万平方米,同比分别增长21.5%和16.1%,增速较2016年同期增速42.1%有所下降。

凭借强大的资金实力和全国性的广泛布局,规模型房企表现突出,业绩优异,市场份额越来越大,2016至2017年成为行业集中度上升最快的时期。截止2017年6月,销售排行TOP200房企集中度为63.5%,其中前100强房企已经占到行业总销售额的57.6%,综合实力TOP200企业卖了全国近三分之二的房子。

图1:2013-2017年销售集中度趋势图

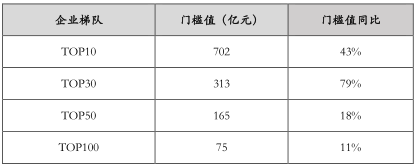

在行业快速上涨,整体集中度上升的同时,房企销售阵营进一步分化,门槛值迅速提升。2017年1-6月百强门槛值达75亿元,同比增加11%。其中,TOP30阵营业绩增长最快,门槛值同比增长76%,其次是TOP10房企,门槛值增幅40%以上。预期2017年全年各阵营销售门槛值如下:TOP10房企业绩门槛有望突破1500亿;TOP20房企业绩门槛预计达800亿;TOP30房企业绩门槛预计达600亿;TOP50房企业绩门槛预计达400亿。

表12:2017年上半年各销售梯队门槛值

三、资产大幅增长,规模分化加剧

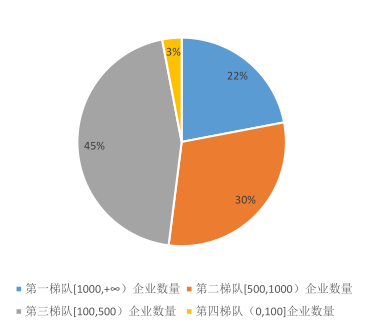

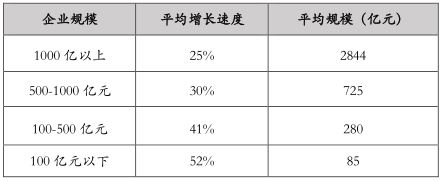

截止2016年底,综合实力TOP200企业总资产合计19.80万亿元,同比上升24.67%。其中总资产超千亿的企业有44家,比2015年增加10家,恒大以1.35万亿的规模位居榜首,万科以8307亿元位居第二。总资产位于500亿至1000亿的企业有60家,比15年增加8家。总资产位于500亿至100亿的第三梯队和小于100的第四梯队数量下降,分别为90家和6家。2016年底综合实力TOP200的企业净资产总额为45967亿元,同比上升15%。

图2:2016年TOP200总资产量级分布

企业的规模分化不断加剧。第一梯队的企业平均资产规模为2844.27亿,约为第二梯队的4倍,综合实力TOP200中排名最前和排名最后企业的资产规模相差近100倍。龙头企业在土地、资源、开发能力等方面的优势使其能够灵活应对市场变化,做出相应选择和转型。2016年全国房企成功并购案例达197起,并购金额超4000亿元,是2015年的2.5倍。此番行业的流动加速了中国房地产企业的优胜劣汰,推动了行业的良性发展。

表13:2016年综合实力TOP200企业总资产增长情况

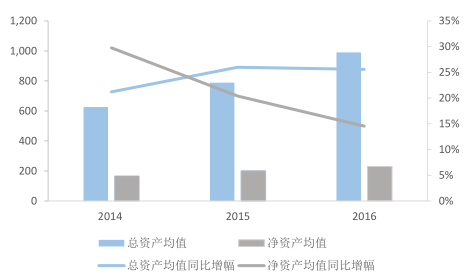

图3:2014-2016年整体总资产、净资产均值及增幅(单位:亿元)

存货进一步增加,占资产比重扩大。2016年综合实力TOP200上榜的200家企业存货总额为8.9万亿,较2015年上升了35%,比总资产增速高出10个百分点,超千亿的企业由2015年的14家增加到16家,其中有4家规模超4千亿。TOP10存货总额约3万亿,占200家上榜企业的存货总额的33.7%。

2016年综合实力TOP200企业存货占总资产比重均值为48%。2016年TOP30企业存货增长率约50%,在2016年大规模推盘的背景下,规模房企继续发力补充库存,为2017年销售业绩的持续增长奠定了雄厚的基础。

四、偿债能力全面提升,规模企业安全性更佳

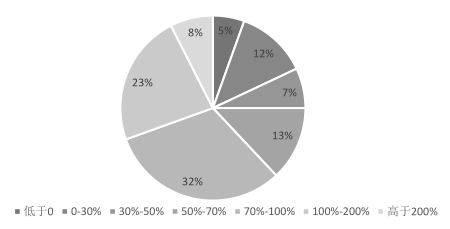

2016年综合实力TOP200企业加权平均净负债率为74%,中位数为75%。从分布上看,低于30%的企业有36家,位于30%-70%的有40家,70%-100%的有63家,其余61家企业净负债率均高于100%。

图4:TOP200企业净负债率分布图

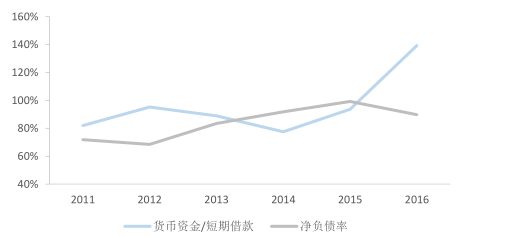

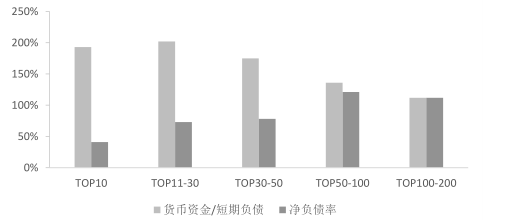

2016年综合实力TOP200企业加权平均货币资金与短期负债比率为1.69,绝大多数企业的货币资金能够完全覆盖短期负债,短期偿债压力较小。

得益于良好的销售业绩,企业经营性现金流入大幅增加,2016年房地产企业偿债能力得到了全面提升。以A股房地产行业板块为例,2012至2015年,净负债率一直保持小幅攀升的趋势,2016年得益于出色的销售业绩,房企销售回款大幅增加,企业流动资金充裕,2016年净负债率较15年大幅下降近10个百分点。而反映短期偿债能力的货币现金/短期负债比例反向变动,从0.94大幅上升至1.39。除了销售回款带来的货币资金增加外,由于2016年宽松的融资环境,许多企业通过公司债、中票等途径实现了对短债和高成本融资项目的替换,导致企业流动资金充裕,无短期偿债压力。

图5:企业偿债能力趋势图

不同层级企业的偿债能力指标呈现出明显分化趋势,综合实力越强的企业,无论是长期还是短期偿债能力都越好。TOP10房企加权平均净负债率为41%,货币资金/短期负债为1.93,显著优于行业总体水平,在取得高成长速度的同时,也能以良好的负债策略降低偿债风险,保持稳健发展,强者不仅恒强,而且恒稳。TOP11-50的企业竞争激烈,为实现规模赶超,杠杆率普遍较高,加权平均净负债率达70%以上,但短期债务安全性较好。值得关注的是,TOP50-200房企加权平均净负债率高于100%,且平均短期偿债能力比率低于1.4,在激进扩张的同时更需要未雨绸缪,防范可能的流动性风险,并做好融资成本控制。

图6:TOP200企业分级偿债能力图

五、债券存续规模大幅增长,偿债压力有限

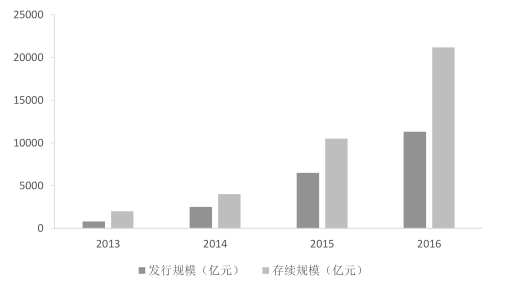

2016年,房地产行业共有390家企业发行债券1116只,总规模11303.61亿元,分别增长84.8%和69.9%。截止2017年6月30日,房地产行业存续债券规模合计21533.21亿元。

图7:2013-2016年房地产行业债券发行及存续规模

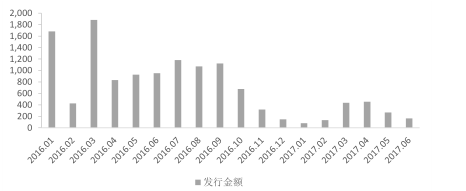

随着各部门调控政策的不断出台,2016年10月以来,房地产行业各渠道融资规模逐渐收紧,各类债券的发行规模从10月起持续下降。2016年12月,房地产行业仅发行了146.76亿元债券。2017年一季度发行债券649.5亿元,二季度发行885.31亿元,总体规模较2016年大幅下降。

图8:2016-2017年房地产开发企业月度发债总额(单位:亿元)

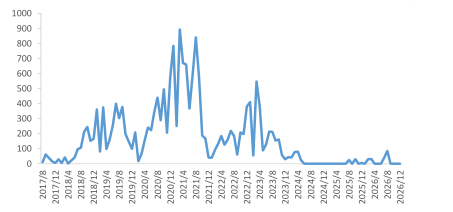

根据测算,2014年开始放开的公司债,发行规模在2015至2016年逐年递增,未来将迎来三次偿债高峰。第一次小高峰集中在2018年9月至2019年9月,偿还规模约3000亿元,第二次大高峰集中在2020年5月至2021年9月,偿债规模约8500亿元,第三次小高峰集中在2022年10月至2023年10月,偿债规模约3000亿元。短期内房地产企业现金流充裕,偿还债券压力较小。

图9:房地产企业存量公司及企业债券到期偿还本金量(单位:亿元)

六、净利润率持续下滑,下滑幅度逐渐收窄

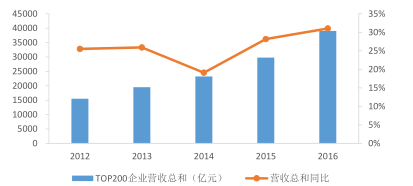

2016年综合实力TOP200企业营业收入合计3.9万亿元,比2015年提高31%。综合实力TOP10企业的营业收入占入榜200家企业营收总和的36%,同比增长率为23%,低于整体水平。

图10:综合实力TOP200企业2012-2016年营业收入总和及增幅

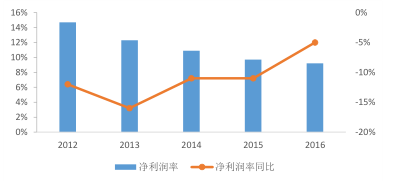

2016年的房地产行业的净利润率延续了多年的下滑趋势,TOP200企业平均净利润率为9.4%,比15年降低0.5个百分点。销售金额超千亿的房企的平均净利润率为13.61%,销售额在100亿至1000亿的企业的平均净利润率为9.4%,销售额低于100亿的企业的净利润率仅为8.2%,利润在连年降低的同时,也逐渐向规模房企靠拢。

图11:2012-2016年TOP200房企净利润率及同比

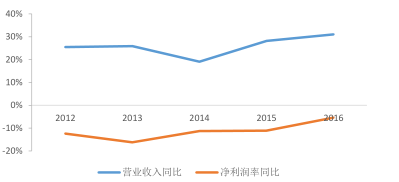

从近五年的营业收入增速和净利润率增速可以看出,整体而言,TOP200企业营业收入稳定上升,而净利润稳定下降,增收不增利的情况较为普遍。

利润率持续下滑主要有两点原因。一方面土地价格阶梯式上涨,部分房企通过相对积极的拿地政策抢占一二线城市核心优质土地,利润空间由于地价的高企相应地受到一定程度压缩。另一方面,房地产市场已经结束了野蛮生长的阶段,进入比拼资源和运营管理能力的时代。企业竞争日趋白热化,不少企业采取以价保量的方法,减少或放弃溢价来保证销量,各能级城市市场的利润都逐渐收窄。

图12:2012-2016年TOP200企业营业收入与净利润率同比

七、成长速度加快,发展节奏各异

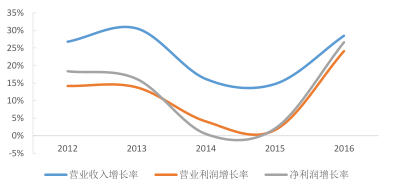

2016年房地产市场结束了2014至2015年的低迷状态,迎来了新一轮的发展高潮,TOP200房企业凭借优秀的销售业绩,带动了盈利水平的全面回升,加权平均营业收入增长率为28.51%,加权平均营业利润和净利润增长率分别为24.14%和26.66%,达到近五年来的最高位,增幅与往年相比增长较大。

图13:2012-2016年TOP200企业成长趋势图

从趋势上看,近五年营业收入增长率始终高于净利润增长率,增收不増利的现象一直存在,但2016年这一趋势有所缩减,两者差距仅有2个百分点。这一现象主要得益于房企对增长质量的关注。一方面控制成本,不拿地王、向管理要效益;另一方面寻求转型升级,提升产品盈利能力。

八、研究模型简要介绍

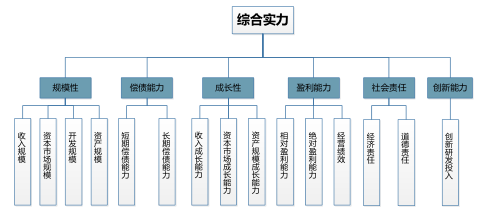

《2017中国房企综合实力TOP200》选取在中国内地从事房地产经营活动的400家企业,按照参评房企的规模性、偿债能力、成长性、盈利能力、社会责任、创新能力等情况,对企业综合实力进行量化测算,采用指标建模法、因子分析法、层次分析法等业内公认的权威研究方法,计算出研究时点各参评房企的综合实力。

图14

声明:文章转自【亿翰智库】微信公众号,版权归原作者所有,转载仅供学习使用,不用于任何商业用途,如有侵权请联系删除,谢谢。